退職金の受け取り方は、セカンドキャリアの生活設計に直結します。手取り額、税金や社会保険料、家計の安定性、資産運用の自由度。どの要素を優先するかによって最適解は異なります。本記事では、退職金と税制の基本、一時金と年金の比較と併用方法、公的年金の繰り下げ受給との関係、キャッシュフロー管理、ケーススタディ、そして著者の実例までを整理し、退職金を有効に活用するための視点を提供します。記事を読み終える頃には、自分に合った選択肢を見出せるでしょう。

退職金を味方につけて豊かなセカンドキャリアを築きませんか?

退職金と税制の基本を理解する

退職金は給与所得に比べ税制上の優遇措置があります。まず仕組みを理解することが出発点です。特に一時金と年金では税の扱いが大きく異なるため、その違いを正しく把握する必要があります。一時金はまとまった資金を得られ、退職所得控除や1/2課税により税負担が軽くなります。一方、年金は安定収入を確保できますが、雑所得として課税されるため他の収入と合算され税や社会保険料が増える可能性があります。つまり、一時金は自由度と節税効果、年金は安定性という性質を持ち、選択によって家計設計は大きく変わります。

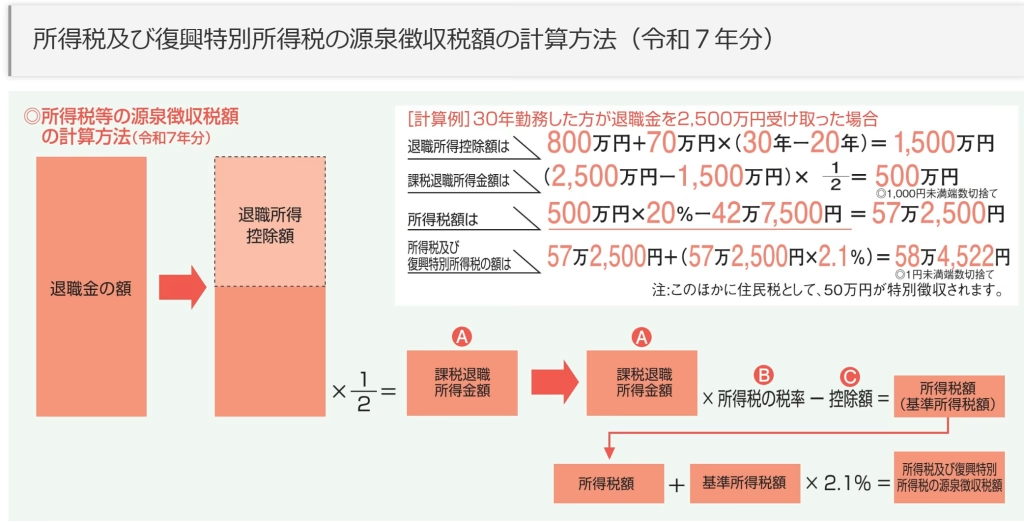

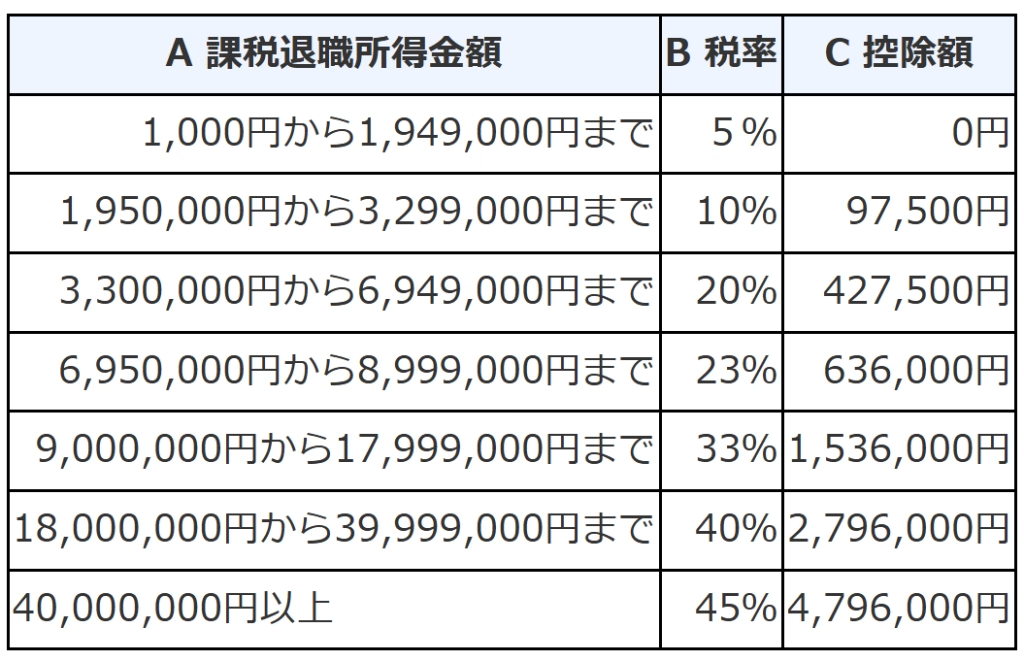

退職所得の基本式

退職所得の金額=(収入金額−退職所得控除額)×1/2

この式によって給与よりも税負担が軽減されます。

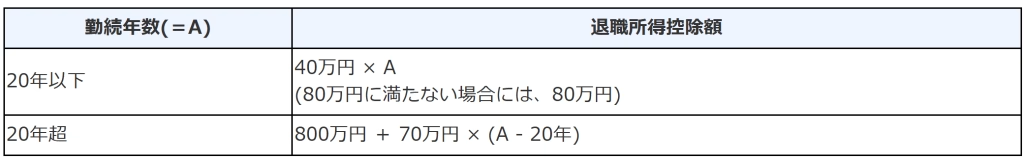

退職所得控除の仕組み

- 勤続20年までは1年あたり40万円

- 20年を超える部分は1年あたり70万円

勤続年数が長いほど控除額が増え、手取り額が大きくなります。

試算例

| 勤続年数 | 退職金額 | 控除額 | 課税対象 |

|---|---|---|---|

| 5年 | 300万円 | 200万円 | 50万円 |

| 15年 | 800万円 | 600万円 | 100万円 |

| 30年 | 2,000万円 | 1,500万円 | 250万円 |

退職金の受け取り方の比較

退職金の受け取り方法には「退職一時金」「退職年金」「一時金と年金の併用」の3つがあります。一時金は税制優遇が強く自由度が高い反面、浪費リスクが伴います。年金は安定収入を確保できますが、雑所得課税のため税・保険料負担が増えることがあります。併用は安定性と自由度を両立でき、生活費は年金で確保しつつ、まとまった支出に一時金を使う方法です。将来のキャッシュフローや税負担を考慮し、ライフスタイルに合った選択を行うことが安定につながります。

退職一時金の特徴と活用法

一括で受け取る一時金は税制優遇効果が大きい一方、資金管理の責任が重くなります。浪費を防ぎ、計画的に活用することが不可欠です。

メリット

- 税負担が軽い

- 資金使途が自由(住宅ローン返済、教育費、投資など)

- 大きな支出に迅速に対応可能

デメリット

- 浪費リスクが高い

- 運用益を受け取れない場合がある

- 自分での運用には知識と規律が必要

活用のコツ

- 防衛資金を別口座に確保

- 高金利の借入金を優先返済

- 投資は積立・時間分散を徹底

- 「使う・守る・増やす」で管理

退職年金の特徴と適した人

年金形式は安定収入を得たい人に向いています。ただし税制上は雑所得扱いとなる点に注意が必要です。

メリット

- 安定的な収入確保

- 運用益で総額が増える可能性

- 資金管理が容易

デメリット

- 合算課税で負担が増える

- インフレや制度改正の影響を受けやすい

- 柔軟性に欠ける場合がある

留意点

- 公的年金等控除額は年齢や所得で変動

- 翌年度の住民税・保険料に影響

- 厚生年金加入の就労継続では会社が保険料を半分負担

一時金と年金を併用する方法

会社規程で併用が可能な場合、安定と自由を両立できます。

併用例

- 基本生活費を年金で、住宅費や教育費を一時金で賄う

- 投資資金を一時金から捻出し、生活は年金で安定

- 公的年金の繰下げ受給までのつなぎを一時金で補う

働き方と公的年金の最適化

退職金の受け取り方は、退職後の働き方や公的年金受給開始時期と密接に関連します。定年後すぐ働かない人は年金形式で安定収入を得ながら公的年金を繰り下げて将来額を増やす方法が有効です。再雇用やパート勤務を続ける人は一時金を活用し、課税負担を平準化しつつ繰下げ受給で老後資金を厚くできます。自営業やフリーランスは収入変動が大きいため、一時金で資金を確保し柔軟に対応しながら年金開始を遅らせる戦略が現実的です。働き方と受け取り方を組み合わせることで、キャッシュフローと税・保険料負担を総合的に最適化できるのです。

キャッシュフロー管理と落とし穴の回避

退職金受け取り後は計画的な資金管理が欠かせません。大金を手にすると気持ちが大きくなり、無計画な出費や投資に流れる危険があります。生活防衛資金を分け、目的別口座を設け、翌年度の住民税や保険料の増加を見込んで準備することが大切です。長期的な医療費やインフレを考慮して資産配分を整えれば、安定と安心を両立できます。

実践方法

- 防衛資金を隔離

- 固定費を整理し不要支出を削減

- 教育・住居・医療・趣味など目的別に口座管理

- 自動振替で予算外支出を防止

よくある落とし穴

- 受取総額のみで判断する

- 初年度の税負担の軽さに油断する

- インフレリスクを軽視する

- 運用ルールを決めず投資を始める

ケーススタディ

退職後のライフスタイル別に最適解は変わります。例えば、完全リタイアする人にとっては安定収入を重視した年金受け取りが有効ですが、再雇用やパート勤務を続ける場合は一時金を活用して税や社会保険料を平準化する方が有利になることがあります。また、フリーランスや自営業のように収入が不安定な人は、一時金で資金を確保し柔軟に運用しながら生活費を補うことが現実的です。つまり、ライフスタイルや収入の性質によって、一時金・年金・併用のどれを選ぶかが変わり、ケースごとに適した戦略を立てる必要があります。

- ケース1 フルリタイア型

-

- 働かず生活費は一定

- 年金形式で安定収入を確保

- 公的年金を繰下げて後半を厚く

- ケース2 再雇用・継続就労型

-

- 厚生年金に加入して働く

- 年金形式でも会社負担で保険料が軽減

- 合算課税に注意し複数年試算を実施

- ケース3 フリーランス型

-

- 収入変動が大きい

- 一時金で運転資金を確保

- 翌年度の税・保険料増に備えて余裕を持つ

シミュレーションの手順

数値で比較することで判断に自信が持てます。生活費や税率、投資利回りを前提に、一時金・年金・併用の3パターンを比較。複数年のキャッシュフローと課税所得を確認し、住民税や社会保険料の将来負担を予測します。投資リスクやインフレの影響も検証し、バッファ資金を確保することで安心感が高まります。

生活費や年金額、税率などの前提を設定し、現実に即した試算の土台を作ります。

一時金、年金、併用それぞれのケースで手取り額や税・保険料の影響を比較します。

数年間の推移を把握し、翌年度以降の税負担や社会保険料を予測します。

生活防衛資金をどの程度確保し、投資にどれだけ回すかのバランスを確認します。

利回りやインフレ率の変動による影響を試算し、リスクに耐えられるかを検討します。

著者の事例

私は早期退職にあたり一時金受け取りとなりました。勤続6年で控除額は240万円と小さいものの、1/2課税により税負担は軽くなります。

- 一時金受け取り

- 勤続6年で控除240万円

- 退職所得=(退職金−240万円)×1/2

生活防衛資金を確保した上で、REITや高配当株の投資信託で安定的な収入を目指す方針を立てました。退職金は一度きりの資産であるため、「使う・守る・増やす」の三分法を意識し、浪費防止の仕組みを整えました。実際に受け取ってみると理論と現実の違いを痛感し、計画性の重要性を再認識しました。

- 退職後収入が少ないため比較的低リスクな運用

- REITや高配当株投信に投資予定

- 「使う・守る・増やす」で資金管理

まとめ

退職金は受け取り方で将来が大きく変わります。一時金は自由度と税制優遇が強み、年金は安定収入が魅力。併用はその中間で現実的です。働き方や年金開始時期、家計状況を踏まえ、自分に合った方法を選びましょう。制度改正の可能性もあるため、必ず最新情報と会社規程を確認してください。

| 🧭 セクション | 💡 要点 | ✅ チェックポイント |

|---|---|---|

| 📘 税制の基本 | 控除と1/2課税で税が軽くなる | 勤続年数と控除額を試算 |

| 💰 一時金 | 自由度と税制優遇が強い | 防衛資金確保とルール設定 |

| 🏦 年金 | 安定収入が得られるが課税負担あり | 複数年の試算を実施 |

| 🔀 併用 | 自由度と安定性を両立 | 規程可否と比率を確認 |

| ⏳ 働き方と公的年金 | 働き方と受給時期で最適化 | 税・保険料の平準化を検討 |

| 💳 キャッシュフロー | 浪費を防ぎリスクを回避 | 目的別口座と予算管理 |

| 🧪 ケース | 働き方で選択肢が変化 | 自分の型で試算 |

| 👤 著者事例 | 勤続6年で控除240万円 | 方針を明確化して実行 |

コメント