退職後は収入が減る見込みがあり、生活の基盤となる住まいをどうするかは大きな課題になります。特に住宅ローンや賃貸物件の選択肢を含めて、ライフスタイルや経済状況に応じた検討が必要です。ここでは実体験を踏まえて、退職後の住まいについて考えた内容を整理します。

退職後も安心して暮らすための住まいの選択肢を考えるとき。

住宅ローンについて

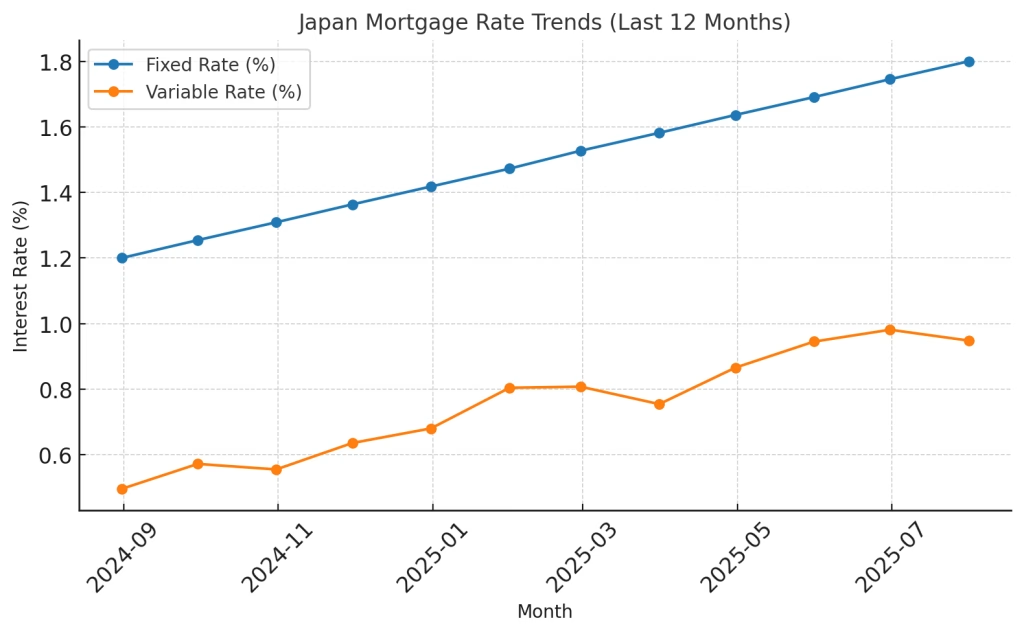

住宅ローンはサラリーマン時代に節税手段として活用できましたが、退職後に所得がなくなると住宅ローン控除は使えなくなります。加えて、将来的な金利上昇のリスクも存在するため、返済計画を改めて見直すことが欠かせません。特に退職後は収入の柱が年金や貯蓄に限られるため、ローン返済が重荷となりやすく、家計の安定を揺るがす要因となり得ます。場合によっては繰り上げ返済や借り換え、売却など複数の手段を検討することが重要であり、老後の生活設計を安心して行うための大きな課題となります。

賃貸住宅という選択肢

賃貸住宅への住み替えは、柔軟な選択肢のひとつです。特に車を持たない場合は、公共交通機関の利用がしやすい場所に住むことが現実的です。一方で、自動車を所有している人は、維持費や必要性を再確認することも欠かせません。退職後の生活は移動手段や利便性が生活の質に直結するため、立地選びは慎重に行うべきです。

都市型の賃貸

都市部の駅近物件は、交通や買い物に便利で医療機関も揃っているため、高齢期でも安心して暮らせます。その反面、家賃はやや高めになる傾向があります。

郊外型の賃貸

自然が多く静かな環境で生活でき、家賃も比較的安価です。ただし、公共交通や医療施設へのアクセスが制約される場合があるため、車の有無や生活スタイルを考慮する必要があります。

シェアハウス・共同住宅

共用スペースを活用しながら交流が持てる住まいです。孤独を避けたい人や、生活費を抑えたい人に選ばれています。プライバシーとのバランスを取る工夫が必要です。

筆者の事例

私は5年半前に中古マンションを3800万円で購入し、住宅ローンを組みました。現在の残債は3200万円です。駅から近く利便性も高い住まいではありますが、退職後の生活を見据えると選択を迫られる状況になっています。

以下は、金利別に想定される今後の月々の支払い額と総額、および金利分の負担を試算した例です。

| 金利タイプ | 月々の返済額(概算) | 総返済額(30年) | 分の利子総額 |

|---|---|---|---|

| 固定金利1.0% | 約102,000円 | 約3,680万円 | 約480万円 |

| 固定金利2.0% | 約118,000円 | 約4,250万円 | 約1,050万円 |

| 固定金利3.0% | 約135,000円 | 約4,860万円 | 約1,660万円 |

| 変動金利平均0.7%〜1.5% | 約95,000円〜125,000円 | 約3,400万〜4,500万円 | 約200万〜1,300万円 |

選択肢の比較

- 現在の住居に住み続ける

利便性は高く、生活環境を変えずに過ごせますが、住宅ローンの返済負担が続きます。 - 賃貸に引っ越す(住居を売却)

現在の住居を売却して賃貸物件へ移る方法です。ローンを整理し身軽になれる反面、売却価格や引っ越しコストを考慮する必要があります。 - 賃貸に引っ越す(住居を賃貸に出す)

住み替え先を賃貸で確保し、現在の住居を貸し出して収入源にする方法です。ただし、空室リスクや管理コストが課題になります。

現在の方針

金利上昇の懸念や「会社員ではなくなり身軽にしたい」という思いから、私は「賃貸に引っ越す(現在の住居を売却)」を検討しています。住宅は生活の基盤であると同時に、資産でもあります。退職後の生活設計では、安心できる住まい方を優先しつつ、経済的な負担を軽減する方向で動いていきたいと考えています。

まとめ

退職後の住まい選びは、経済面・生活利便性・心の安心感の3つを軸に考えることが大切です。住宅ローンの有無、賃貸か持ち家か、移動手段や地域の利便性を含めて、複数の視点から選択肢を比較し、将来の安心を築いていくことが必要です。

コメント